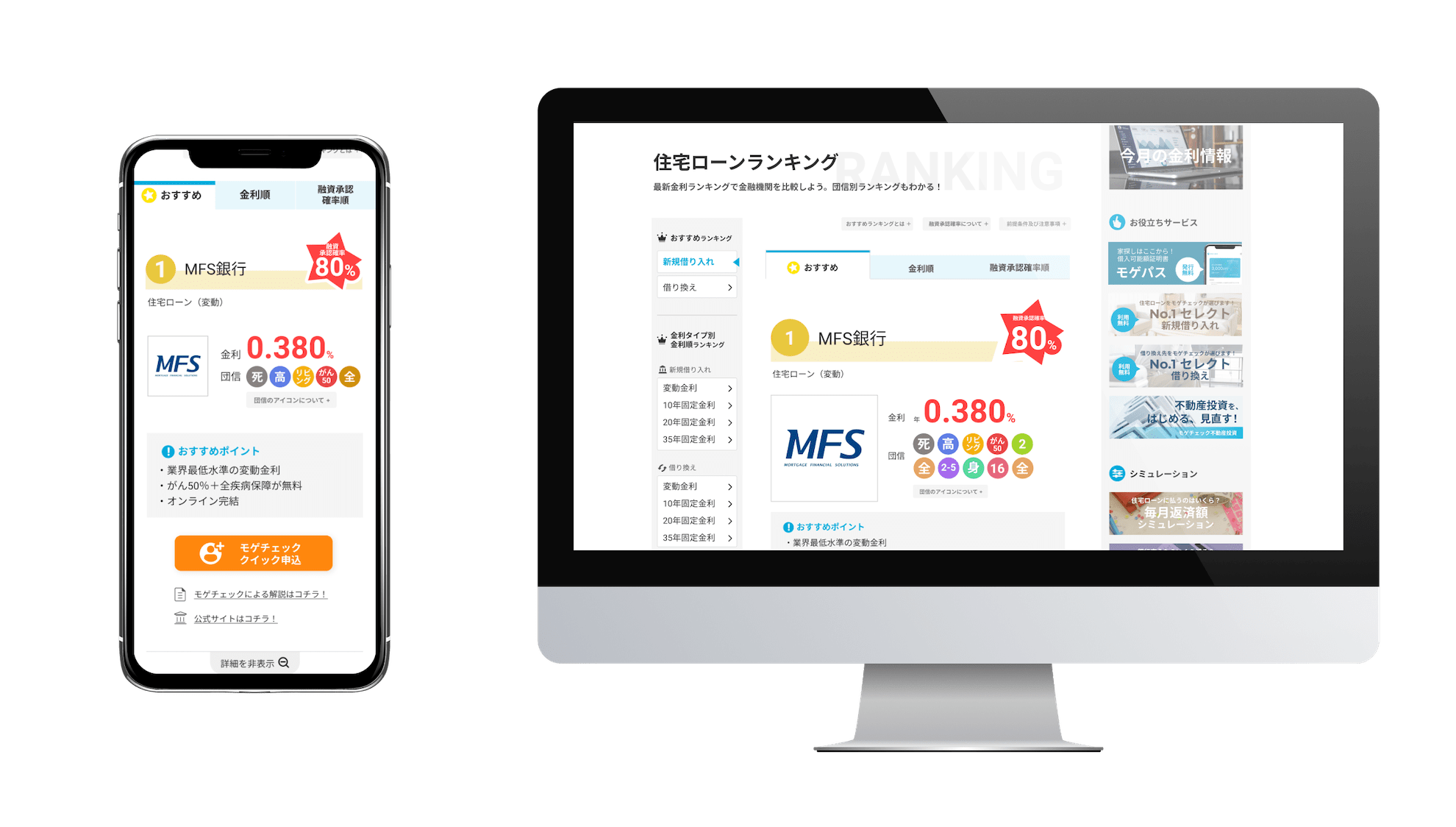

ウェブ上で自分に最適な住宅ローンを簡単に探せる「モゲチェック」が好調だ。

コロナ禍で家計の見直しを図るユーザーが増えた結果、住宅ローンの借り換えニーズが拡大。同サービスを通じた借り換えの申し込み数は2020年2月以降12カ月連続で前年同月比の2倍以上を記録し、現在も前年を上回る水準で登録者が増え続けている。

新規借り入れについても同様だ。在宅勤務が普及したことによる住環境の見直しなどが要因となり、2020年9月以降に申し込み数が増加。こちらもそれ以来、前年同月比で2倍以上の申し込みが続く。

そのような背景から直近1年でサービスの利用者数は3万人以上増え、2021年3月には累計で5万人を超えた。

サービス開発元であるMFSはこの勢いを加速させるべく、プロダクト開発や組織体制の強化に向けた投資を進める。そのための資金として、複数の投資家を引受先とした第三者割当増資と金融機関からの融資により総額で約12.8億円を調達した。