この10年でその存在を強めてきた国内のスタートアップのエコシステム。資金調達額で見れば2011年の822億円から2020年の4611億円と5.6倍に成長したほか(INITIAL「Japan Startup Finance 2020」調べ)、新興市場であるマザーズ、ジャスダックへの新規上場企業数は2011年の27社から2020年の77社(2.9倍)になっている。

外部からの資金調達を原動力にして、速いスピードでのIPO(新規株式公開)やM&Aといったイグジットを目指すスタートアップが生まれる一方で、新興市場に上場した企業の約半数は、上場後の成長が停滞している。そんな実態を伝えるレポートが発表された。

「上場後の成長の谷に関する共同研究レポート」と題したレポートを作成したのは、一橋大学大学院経営管理研究科教授で、コーポレートファイナンスを研究する鈴木健嗣氏。そして上場後の企業の成長支援を行うグロース・キャピタルだ。このレポートでは、時価総額や時価総額の成長率をもとに、上場後の企業の成長について論じている。

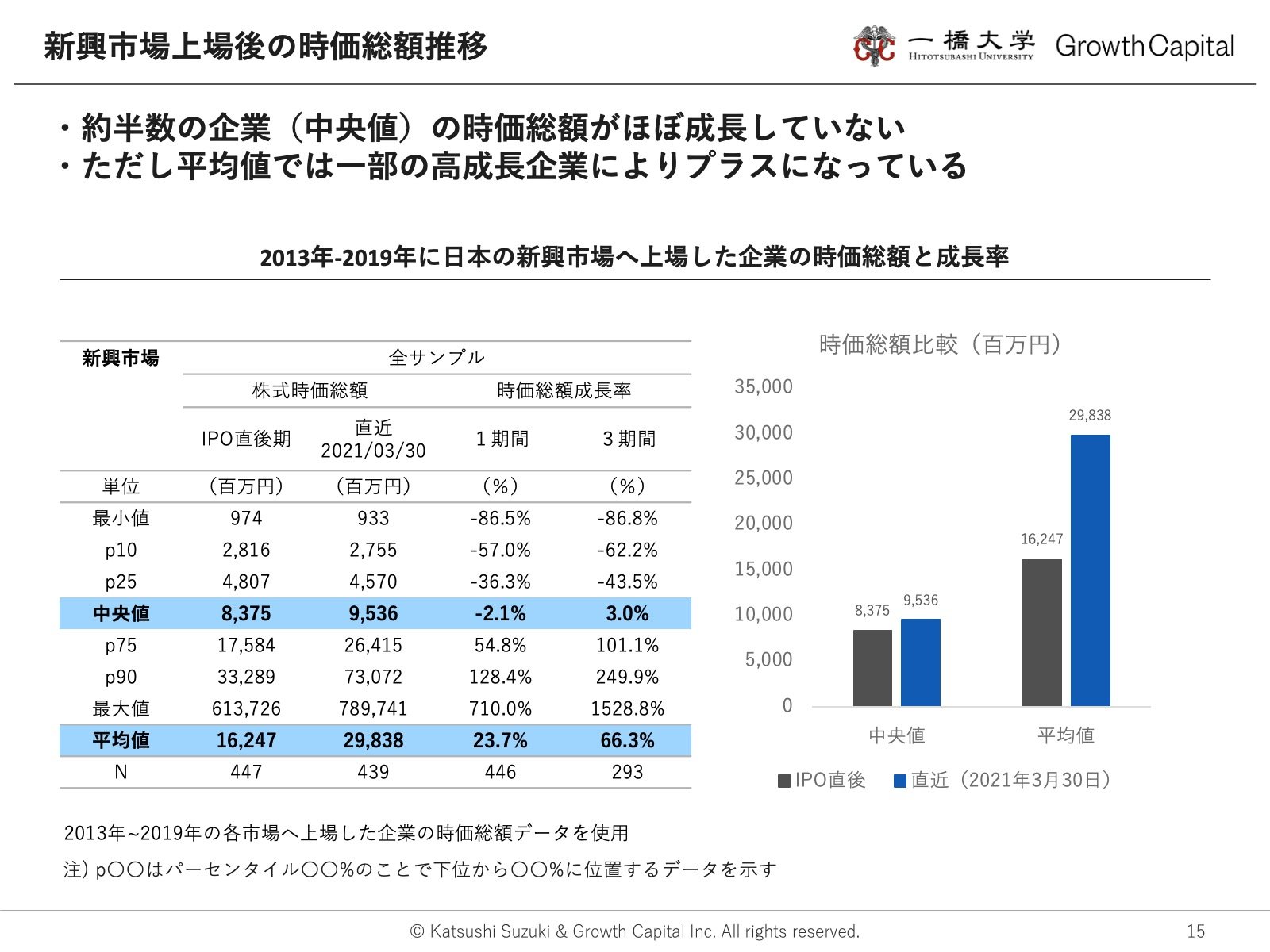

レポートによると、2013年から2019年に日本の新興市場(マザーズ、ジャスダック)に上場した企業の株価時価総額の中央値は、IPO直後期が83億7500万円で、直近(2021年3月30日)では95億2600万円。時価総額の成長率を中央値で見ると、1期間で-2.1%、3期間でも3.0%という数字になっている。一方平均値で見れば、時価総額はIPO直後期が162億4700万円で、直近では298億3800万円。時価総額成長率は1期間で23.%、3期間で66.3%となった。下図にもあるとおり、上場後に時価総額ベースで大きく成長している企業がある一方で、半数近くの企業はほぼ成長していないという。

また国内の動向を米ナスダック市場へ上場した企業とも比較している。同期間のナスダック上場企業においての中央値はIPO直後期が464億7100万円、直近が673億4600万円、成長率で見ると1期間で7.1%、3期間で13.2%となっている。