8月4日、Yahoo! Japan親会社のZホールディングス(ZHD)とLINEの経営統合を巡って、大きな進展があった。ハードルの1つとなっていた日本の公正取引委員会による審査が完了したのだ。

LINEとYahoo! Japanはニュース配信事業、広告事業、コード決済市場で競合している。公取委の審査ではこの3分野において両社の統合は競争を阻害しないという判断となったが、特に市場支配力が強いコード決済事業に関しては「注記付き」で統合を認める判断となった。

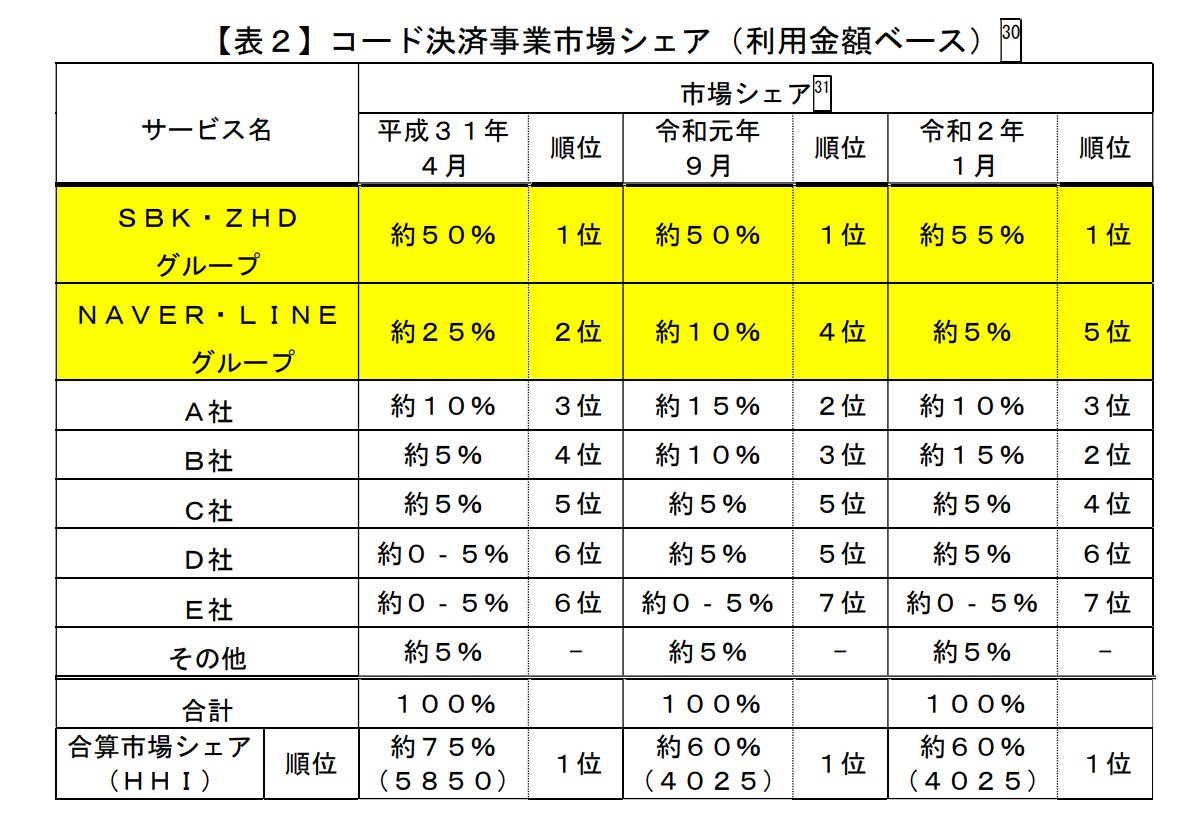

コード決済事業では、ZHDと同じソフトバンクグループのPayPayが圧倒的な強さを見せている。公取委の審査レポートによるとPayPayは2020年1月時点のコード決済(利用金額ベース)で市場シェア55%を占めている。一方、LINE Payは市場シェア5%で、両社を単純合算するとシェア60%におよぶことになる。

PayPayはコード決済サービスの中では後発組で、2018年7月にサービスを開始した。飛躍のきっかけとなったのが2018年12月にスタートした「100億円あげちゃうキャンペーン」。予算100億円、会計金額の20%を還元するという大胆な内容のキャンペーンで、決済できないなどのトラブルを起こしつつも世間の注目を集め、コード決済そのものの認知度を一気に向上させた。

その後PayPayでは全国に営業部隊を展開し、都心の個人商店から地方の観光地まで幅広くにコード決済を売り込んだ。2019年以降はZHDの親会社にあたるソフトバンクグループとソフトバンクの資本も投入し、巨大な赤字を積み増しながらユーザー数と加盟店を増やしてきた。2020年6月末時点でユーザーは3000万人を突破し、対応店舗網は全国230万カ所に及んでいる。